低风险,高回报读后感锦集

《低风险,高回报》是一本由皮姆•万•弗利特 (Pim van Vliet)著作,中信出版集团股份有限公司出版的精装图书,本书定价:49.00,页数:216,特精心从网络上整理的一些读者的读后感,希望对大家能有帮助。

●书中所提的种种观点,我很认同,因为是以数据来证明的。但是,总感觉数据中缺少了一些什么因子。所以,辩证着去看吧,总有收益。

●利用不同的视角介绍了一个投资悖论,高风险高收益这个广为人知的经典理论在本书中受到了质疑和反向验证,中国股市是个年轻的市场,三十而立,与欧美的百岁老人相比稚嫩许多,年轻带来了活力的同时也充满了不成熟不理智,如何用低风险高回报这个新颖的投资理念在中国资本市场冲浪,书中给了一个全新的视角:低风险(低波动),收益(高股息)和动量(慢牛趋势)

●其实就是控制回撤很重要。但是这些学院派的书丝毫不提仓位管理和止损?好像历史回测永远都只能满仓穿越牛熊。看来说股票和做股票还是两回事

●低波动投资策略相比高风险投资可以更好运用复利,在更长时间里取得更高的回报。

●低波动+收益+动量

●跟着这本书是否真的就能发财,我不确定。但对于拓宽我自己,以及促使我自己反思,是有帮助的。另外作者16岁时的故事,让我非常感慨。作者从小利用复利赚钱,14岁买基金,16岁不听劝阻购买高风险股票,遭受巨亏。16岁的巨亏只有好处,没有坏处。想想钱明明是那么重要的东西,中国的家长们送小孩子去学这学那,就是鲜有家长从小培养小孩对钱的观念。或许是因为家长们本身对于钱的处理,也是糟糕的。想想今天物欲横流,物欲横流不是对钱的正确态度,鄙视铜臭,也不是对钱的正确态度。人生在世,离不开钱,钱只是一种非常重要的物质基础。

●雪球

●几个小时读完了,恐怕这是和《小狗钱钱》一样容易读的书。想起了之前读的《基本面指数投资策略》,这本实在容易多了,容易地让我觉得定价49有点不值,哈哈。国内的低波动指数基金有没有结合价值和动量了?国内波动率和回报完全负相关恐怕部分归因于中国市场有效性太差了!!!

《低风险,高回报》读后感(一):低波动因子策略

本书翻译很好,是入门的策略投资书籍。主要介绍含有低波动因子的股票投资策略。首先选择有一定规模的大盘股1000只(小盘股不能纳入计算),选择其中500只波动较低的股票形成组合投资,在500只股票里筛选出股息高和正动量的100只股票(可以利用股票筛选器作出筛选)。当估值处在低估区域时进行买入并长期持有,当估值处于高估区域时卖出。每年一次动态再平衡组合,把波动高的股票从组合中剔除,加入波动低的股票形成新的组合,股票组合数量保持100只。经过长达几十年的投资时间考验,这套低风险投资组合的收益要远远高于高风险组合。在中国的股票市场中也得到了相似地验证,低风险低波动策略组合收益更高(低波动可以用beta来判定)当beta小于1时是低波动,当beta大于1时是高波动,股息率大于3时属于股息高。三因子模型 :公司的市值、账面市值比(股东权益/流通市值)、市盈率可以解释股票回报率的差异 。

《低风险,高回报》读后感(二):自我总结

这周利用早上上班前的时间把这本书看完了。《低风险高回报》主要讲了低风险策略为什么会取得比高风险更高的投资收益,和人们惯有思维不一致,算是几十年来的一个悖论。 作者认为出现这种现象的主要原因是,专业投资者往往关注的是相对风险,即策略相对对比基准的风险,而很少关注绝对风险。背后的根源在于人类的心理机制,攀比、嫉妒、容易高估小概率事件。 作者通过很多历史数据回测,表明低风险高回报的悖论不仅存在于股市中,债券、期权也存在这种现象,并且不仅仅是美股,在其他股市例如中国A股里都存在这样的悖论。平常我们所说的高风险高回报其实和这里的悖论不完全冲突,它在不同品种之间是成立的,例如风险:期权>股票>债券,期望收益也大致如此。 而何为低风险?作者提出低风险筛选的三要素 1. 低波动率(或低贝塔) 2. 高收益(表现高股息或公司经常回购) 3. 正动量 A股最近场内新增了500低波动指数基金,表现很亮眼,虽然它只具备了三要素之一,持续关注

《低风险,高回报》读后感(三):悖论即正论

一种新的视角,作者语言简介,尽是干货,不掺水分,书的篇幅不大,两天即读完,有一定的收获。

作者最核心的观点就是,低波动率(风险)+低的价格(趋势)+良好的趋势(动能)所构成的保守型股票组合,在长期投资(甚至跨越百年)的过程中,可以完胜全市场股票组合和高风险股票组合。作者根据近百年的美国股市数据进行了回测,以定量的方法来验证这一结论,也是所谓“低风险,高回报”的依据。

仔细思考一下,从定性的角度也可以验证作者的中心理论:作者在筛选这样的股票池时,都是选择市值最大的一批股票,本身这样的股票名气大、流动性好、盘子重,相对于小股票来讲本身就波动率低;同时这些强大的公司都是历经风雨脱颖而出的龙头企业,这样的企业往往都是市场占有率高、企业护城河宽、财务指标健康的优秀公司,当然其穿越牛熊的可能性就很大,能够给予投资者较好的回报。

其实,到底是“高风险,高回报”还是“低风险,低回报”,我感觉根本的决定性因素在于时间。如果你的投资时间以周来计,当然我们会投资高波动、高风险的小盘股来博取短期收益;但如果投资时间以年、甚至十年几十年来计,如何实现长寿并稳定获益则成为重要考量因素,自然就会投资低波动的好企业。

不管是从定量还是定性角度去看,殊途同归。作者研究并推荐的方法我认为绝对正确,只不过唯一的缺点就是需要定期调仓,并且建议持仓达到50只左右,这对个人投资者略有些费时费力了,并且还可能会付出较高的交易费用。不过作者也向个人投资者推荐了标准普尔500低波动率投资组合(SPLV)和安硕明晟美国最小波动率ETF(USMV)两个ETF,而且在目前美股波动剧烈的情况下确实也呈现了很稳健的走势,这可能更适合我们一般人。

在呈现量化研究结论的同时,作者也穿插了许多对于道德和人性的忠告,如耐心、坚持、不嫉妒(更注重绝对回报而非相对回报)、适当承受风险等。这些点在生活还是投资中都是大是大非的准则。

当然,你不仅要看到,还要执行。

《低风险,高回报》读后感(四):一本介绍低风险因子的入门书籍

一本介绍低风险因子的入门书籍,评级二颗星,**。

这本书介绍了最近业界很火的因子投资/智能贝塔(smart beta)中的一个低风险(Low risk)因子,与它差不多一个意思的词还有,低波动率(Low volatility)因子和防御(defensive)因子,还有个类似的因子——BAB(Betting Against Beta),差不多都属于这个里面。

高风险高回报,说的是跨资产类别,比如股票风险比国债大,预期回报也高。但是在单一资产类别内部却恰恰相反,以股票为例,高波动率的股票收益相对还差些,这被称为低风险异象。这个现象还具有普适性,在全球很多股票市场有效,在很多资产中也有效,不像数据挖掘出来的结果。这个发现当然是与主流金融理论相违背的,很多理论在给这个打补丁,但大部分是从行为金融的角度出发,比如彩票偏好理论,我个人存疑,不优雅。

这本书还提到了两个因子投资的学术和业界大拿,一个是发明基本面指数的锐联公司(Research

Affiliates)的许仲翔,可以从他的书《基本面指数投资策略》了解基本面指数,不错,推荐。另外一位是洪崇理(Andrew Ang),前哥大教授,现在在贝莱德,他有本教材《资产管理:因子投资的系统性解析》,看完就可以有个因子投资的框架了,强烈推荐。

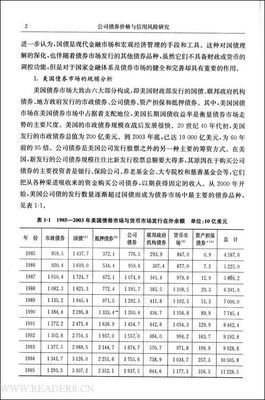

作者基于过去3年的股票波动率、季度调仓和分成十组,给出了1926~2016年美股的回测数据,低风险股票组合的年化回报率10.2%,而高风险只有6.3%,每年差3.9%,难以置信。除了总收益率差异外,低风险组合是通过在熊市中相对抗跌来完成战胜高风险组合的。此外,分组收益率也不单调,是个倒U,并且风险最高的一组明显“不合群”,也就是说波动率与股票分组收益既不正相关,也不负相关。

罗伯特·豪根(Robert Haugen)教授发现的世界第八大奇迹,复合收益率是要小于对数收益率的简单相加的,因为几何平均小于算术平均。举个例子,高风险股票组合的连续两个月的收益率,分别是50%和-50%,如果是对数收益率,简单相加期末总收益率为0,复合收益率(1+50%)*(1-50%)-1=-25%;对应低风险组合,两个月分别是20%和-20%,对数收益率也是0,复合收益率(1+20%)*(1-20%)-1=-4%,战胜高风险组合。

实际上,低风险和高风险组合的长期对数收益率分别为10.6%和12.3%,差异远小于之前的10.2%和6.3%。考虑全部分组,波动率与股票分组的对数收益率略微正相关。洪崇理在《资产管理》P141给出的这个解释是暴露了卖出波动率风险的再平衡溢价,约等于1/2*sigma^2,sigma是算术收益率的波动率。拿个这个理论倒推,低风险和高风险股票组合的波动率分别为8.9%和34.6%。

因为代理问题,投资经理更多考虑的是相对于基准指数的跟踪误差,也就是相对风险。低风险股票组合绝对风险低,但相对风险高——相对于市场组合基准的跟踪误差大,这些限制可能是低风险因子有效的原因。

高波动率股票往往是热门、博眼球的股票,购买这类股票的投资者似乎存在社会经济地位越低,对“彩票股”越偏好的趋势。这与购买彩票的群体类似,一群风险偏好者。第二,资产管理行业的收入结构类似于期权,波动越大,期权越昂贵,收入也越多。

三因子组合:波动率、股息率(回购调整后)、动量。首先从市值最大的1000只股票中剔除波动率最高的500只,再从剩余500只中分别拿股息率和过去1年的动量进行打分,取综合分最高的100只股票构成组合。

《低风险,高回报》读后感(五):2019-02-15《低风险,高回报》note

作者:骑羊的兔哥(来自豆瓣)

来源:https://book.douban.com/review/9978519/

才发现以前英文版草草翻了下,做了些笔记,现在都忘得一干二净了,汗。

现在出中文版《低风险,高回报》了,再复读一次。朦朦胧胧感觉其买入“低波动+ 低估值+动量”的大盘股组合并长期持有的投资理念是非常不错的。 中文版的还加了荷宝的女同事周维礼的最后一章:针对a股2001起的17年的统计,结果也支持本书的主题:买入“低波动+低估值+动量”的“乌龟”组跑赢高波动的“彩票-兔子”组一倍以上,13% vs 6% 的年化回报。 感觉这理念非常不错,但觉得还是适用于专业投资者,而散户比较难以应用,因为难以找到这种etf,资金量不大又难以买入不同行业的50只股票来分散化 。

a股实证:这个图的坐标错了,单位应该是年而非 日

---------------------------------------------------------------------------------------------------------------------------------

低风险的股票带来高回报?

有些事情并非越努力越好,各大文化的智者都持有黄金分割的理念?

悖论---富贵险中求 并非正确;作者工作后才发现产业内对风险的定义是跑输基准。

94年 14岁时作者买的第一只股票就跌惨了:Fokker这家飞机厂从12荷兰盾跌倒了4盾抛掉;最后还破产了。

第3章:乌龟战胜兔子

Fokker 是只高波动的股票,89年时很快从20涨到40,高波动意味着对未来的巨大的不确定性;

实验2组股票,1组高波动,1组低波动的,从1000只最大市值的股票中各选100只;从29年到

2015年共86年,每个季度再平衡一次;结果居然有20倍的差异;低波动组的年化10.2而高波动组的才6.4;学术派把这种显著差异称为异像;高波动组在30年代跌去90%,70年代和90年代互联网泡沫中跌去80%;这个例子恰如龟兔赛跑。

4章:高波动组有36%的波动,而低组仅仅只有13%;

再把1000只股按波动分10组测验:恰如菜中加盐,承担一小点风险能增加回报,但如果过多则会毁了大餐的;

5章:复利的威力

大多学术派的忽视了1975年豪根教授的发现,使用简单回报(研究时间段太小了?复利没显示出来?)

6章:一切皆因观点不同

业内看待风险的问题(相对风险)贴近市场的波动反而是安全的;而且客户也会以此为基准不喜欢基金出格;基金经理也只有投其所好保住饭碗,免得某一年因为偏离基准而被炒鱿鱼;

散户们没有年度业绩的压力,那为什么他们也不喜欢低波动的股票呢?

7章:风险的黑暗吸引?

现在信息泛滥,人们容易和别人攀比;

埃里克.芬克斯坦 eric falkenstein(低波动的宣扬者 The Missing Risk Premium)语:人类的妒忌-----是投资悖论之根。.

人们更容易受到高波动的吸引--------它们性感迷人,备受关注。

8章:低买并记住趋势是朋友

何为低买?高股息率的比较可靠,股息率》3%,再个为了防止跌入价值陷阱,还要买一年内趋势向上的;

这3个因子,就成了“保守组”,用谷歌筛选器可以容易的找出;但困难之处是要广泛分散,而且要定期再平衡,不能坐之不管,这对于大多人要求太高,所以还是得有基金经理来打理最好(广告?)

12章:坐之不管

要么买指数基金;

etfdb 扫描出低风险etf;有splv 和 usmv 两只低波动etf:标准普尔500低波动率投资组合(SPLV)和安硕明晟美国最小波动率ETF(USMV)两个ETF;但它们都没有收入和动量因子;

推荐了7个低波动基金;

坚守保守组合的最难之处:牛市中难以坚持,因为看到别人都鸡犬升天了;

15章:金科玉律-己所不欲勿加于人

capm模型假设人们不会相互比较;capm没有描叙世界是怎样运行的,它只是指出“应该是”什么样子的;告诉你哪个投资决策是正确的;就像坚持运动有益健康的理论一样,你不能因为实际生活中没有坚持运动而否定这个说法。

16章:悖论随处可见

豪根教授的研究,作者的研究,《投资收益百年》的研究等都证明这悖论在许多国家都无处不在;

许多现象,只有注意了就会发现其随处可见;别的资产:债券、外汇、商品市场都和股票一样;

这在Eric的 作品《缺失的风险溢价》中讨论得更多;

17章:悖论还会持续吗?

看到了这种现象不意味着能利用它,得愿意这样做(知行合一)

黑格尔-------人们不会从历史中学到什么;

悖论40年前就发现了,未来估计还会愈演愈烈;

18章:最终反应

所罗门王:首先得到智慧,才有财富和权力。

考虑3因子,耐心学做乌龟。